LE POINT SUR LA FISCALITÉ DES SOCIÉTÉS CIVILES DE PLACEMENT DANS L’IMMOBILIER

En tant qu’investisseurs dans l’immobilier locatif, les détenteurs de part des SCPI perçoivent régulièrement des revenus, ajoutent le montant de leur placement à leur Impôt sur la Fortune (IFI) si concernés ou font face à l’impôt sur la plus-value immobilière en cas de revente.

Lexique : c'est quoi une SCPI ?

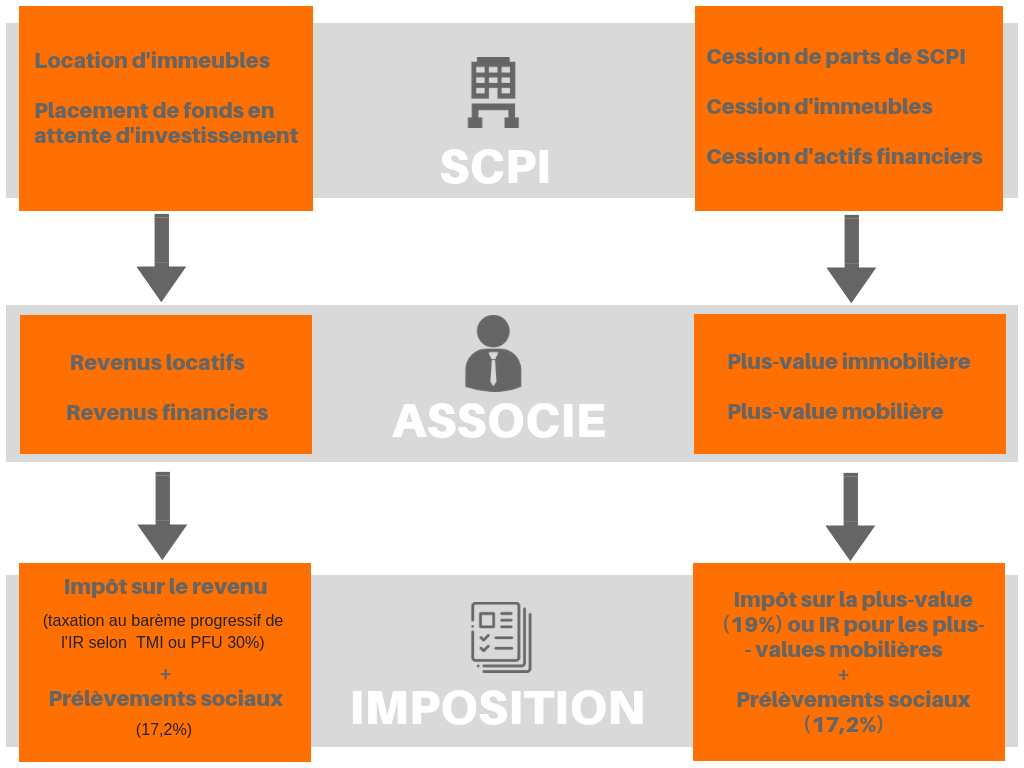

DEUX TYPES DE REVENUS GÉNÉRÉS PAR LA DÉTENTION DE PARTS DE SCPI

- Les revenus locatifs issus de la location non meublée des biens;

- Les revenus financiers qui proviennent des placements de capitaux à court terme en attente d’investissement, des dividendes versés par les OPCI ou placements de trésorerie dans lesquels ils sont investis.

Conformément à l’article 8 du Code Général des Impôts, une SCPI est « fiscalement transparente », c’est-à-dire qu’elle n’est pas directement assujettie à l’impôt. En revanche, chaque associé est taxé individuellement sur les revenus fonciers qu’il perçoit.

Lorsque la SCPI vend un actif (immobilier ou financier) ou qu’un de ses associés cède ses parts, les bénéfices (plus-values) issus de l’opération de vente sont également imposés.

FISCALITÉ DES SCPI EN MATIÈRE DE REVENUS FONCIERS

La SCPI verse périodiquement les produits de la location à ses associés sous forme de quote-part correspondant à leurs apports.

Si le détenteur de part est une personne physique assujettie à l’impôt sur le revenu, l’imposition est appliquée sur le principe des revenus fonciers. Les règles de taxation de cette quote-part sont toutefois différentes en fonction du montant total du revenu imposable.

Le revenu imposable en question est défini sur la base des recettes encaissées par la SCPI, auxquelles sont déduites les dépenses engagées au cours de l’exercice (frais d’acquisition et de gestion).

Notons que les montants à déclarer sont communiqués chaque année aux associés par la Société de Gestion.

Très souvent, les bénéficiaires peuvent constater une différence entre ces montants et les revenus réels perçus. Le gérant peut en effet affecter une partie à l’alimentation du « report à nouveau » qui sert à absorber les pertes de rendement futur. Cela ne doit pas pour autant modifier la valeur du bénéfice imposable qui en principe, est celui réalisé au cours de l’exercice.

La détermination de l’impôt à payer tiendra compte de la tranche marginale d’imposition. On relève deux régimes distincts :

- Le régime micro-foncier qui concerne les revenus inférieurs à 15 000 euros pour des biens détenus en direct et qui suggère un abattement forfaitaire de 30% sur les revenus fonciers bruts. En d’autres termes, si le contribuable a arrêté de percevoir des revenus issus de biens immobiliers en direct, ou si les parts de SCPI sont ses seules sources de revenus, ce régime est automatiquement exclu.

- Le régime réel correspond de fait aux revenus supérieurs à 15 000 euros. Le redevable peut néanmoins choisir ce régime s’il a financé l’acquisition de ses parts par emprunt, et qu’à cette issue, les intérêts d’emprunt s’avèrent plus substantiels que l’abattement de 30%.

Les loyers perçus seront en outre soumis aux prélèvements sociaux, au taux de 17,2% depuis 2018.

EXEMPLE DE FISCALITÉ APPLICABLE AUX REVENUS FONCIERS

Un couple marié avec 2 enfants perçoit 91000 € de salaires nets après abattement. Il se trouve donc dans la tranche marginale d’imposition de 30%.

Le couple investi 100000 € dans des parts de SCPI mixtes bureaux/ commerces dont le rendement est de +4,5%./ an. Les prélèvements sociaux (PS) sont de 17,2% et leur TMI 30%.

Calcul de l’impact fiscal = (4500 – 4300) x 47,2% = 95,4€ par an. |

FISCALITÉ RELATIVE AUX REVENUS FINANCIERS GÉNÉRÉS PAR LA POCHE "TRÉSORERIE"

Dans le cadre de la gestion de leur trésorerie, certaines SCPI placent provisoirement des fonds en attente d’investissement ou issus d’une vente de biens dans des produits financiers.

Ces derniers vont générer des intérêts qui seront eux-mêmes affectés aux revenus de la SCPI et donc imposés au barème progressif de l’impôt sur les revenus (depuis janvier 2013).

Mais depuis janvier 2018, le choix du prélèvement forfaitaire unique de 30% (pour une TMI supérieure ou égale à 30%) est devenu possible. Ce taux inclura entre autres l’impôt sur le revenu forfaitaire porté à 12,8% et les prélèvements sociaux au taux global de 17,2%.

Il est possible en revanche, si votre tranche marginale d’imposition est inférieure à 30%, d’opter pour l’imposition au barème progressif mais l’ensemble de vos revenus de capitaux mobiliers (comptes-titres par exemple) ainsi que leurs plus-values en cas de revente subiront la même imposition.

FISCALITÉ SUR LES PLUS-VALUES LORS DE LA REVENTE DE PARTS DE SCPI

En cas de cession de parts de SCPI, les bénéfices liés à la valorisation positive des parts cédées sont soumises à l’impôt sur les plus-values des particuliers.

De même, une Société de Gestion qui décidera de vendre un bien immobilier ou un actif financier se verra imposée au même titre.

Toutefois, compte tenu de la transparence fiscale des SCPI, l’imposition se fera dans les deux cas au niveau des porteurs de part selon les règles suivantes :

A. S’IL Y A CESSION DE PARTS

Le redevable est soumis à l’impôt sur la plus-value pour une durée de détention inférieure à 22 ans, et aux prélèvements sociaux si la cession a lieu avant 30 ans de détention. Autrement dit, une opération intervenant après les durées indiquées donne lieu à une exonération des deux impôts.

La plus-value nette est obtenue après l’application de l’abattement pour durée de détention (sur une durée de 0 à 30 ans). La valeur ainsi obtenue est imposée à l’IR au taux de 19% puis aux prélèvements sociaux à raison de 17,2%.

Les plus-values supérieures à 50 000 euros feront l’objet d’un traitement spécifique pour toute cession intervenant à compter du 1er janvier 2013. Par ailleurs, toute vente inférieure à 15 000 euros ne bénéficiera pas d’une exonération.

B. S’IL Y A CESSION D’IMMEUBLES

Dans ce cas précis, les plus-values réalisées seront taxées au régime des plus-values immobilières. On reprendra les mêmes règles d’imposition avec l’application d’un abattement pour durée de détention différencié pour l’impôt sur le revenu (exonérée après 22 ans) et pour les prélèvements sociaux (exonérée après 30 ans).

L’établissement de la déclaration et le paiement de l’impôt et des prélèvements sociaux sont confiés au notaire de la société de gestion pour le compte des associés redevables de l’IR.

C. S’IL Y A CESSION D’ACTIFS FINANCIERS

Les plus-values mobilières réalisées sont soumises à l’impôt progressif sur le revenu et aux prélèvements sociaux à hauteur de 17,2% (ou au PFU de 30%). Elles sont imposées au niveau des associés personnes physiques.

DÉCOUVRIR NOTRE SÉLECTION DE SCPI DÉFISCALISATION

Calquées sur les Lois de Défiscalisation en vigueur (Pinel, Malraux, Déficit Foncier par exemples), les SCPI du type fiscal permettent de réduire ses impôts sans pour autant acheter un bien immobilier en direct.

EN SAVOIR PLUS : Les SCPI fiscales

Notre équipe de Spécialistes en fiscalité répond à vos questions. Contactez-nous gratuitement et sans engagement pour en savoir plus.

L’INVESTISSEMENT EN SCPI EST-IL SOUMIS À L’IFI (IMPÔT SUR LA FORTUNE IMMOBILIÈRE) ?

OUI.

Depuis 01/01/2018, l’ISF (Impôt sur la fortune) a été remplacé par l’Impôt sur la Fortune Immobilière (IFI).

L’assiette imposable à l’IFI comprend l’ensemble des biens et droits immobiliers qu’ils soient détenus directement ou indirectement;

Dit autrement, les parts de SCPI sont soumises à l’IFI.

La valeur par part à déclarer sur l’imprimé 2042 de la déclaration d’impôt sur le revenu est fournie chaque année par la Société de gestion dans le récapitulatif des revenus fonciers et mobiliers.

Il suffit alors de multiplier cette valeur par le nombre de part que vous détenez afin d’obtenir la valeur de votre participation à déclarer au titre de l’Impôt sur la Fortune Immobilière.

FISCALITÉ SCPI : COMMENT SE CALCULE L’IFI ?

L’Impôt sur la Fortune Immobilière se calcule en deux temps :

A. La première étape est le calcul du ratio immobilier : ce ratio est égal à la valeur vénale des biens immobiliers divisée par la valeur totale des actifs de la S.C.P.I.

B. La seconde démarche consiste à calculer la valeur à déclarer :

- Pour les SCPI à capital variable, il s’agit du ratio immobilier X par la valeur de retrait*

- Pour les SCPI à capital fixe et marché secondaire actif, il s’agit dur ratio immobilier X par le dernier prix d’exécution connu au 01/01*

- Pour les SCPI à capital fixe et les SCI sans marché secondaire actif, il s’agit du ratio immobilier X par la valeur de réalisation*

Vous souhaitez qu'un conseiller vous rappelle pour vous expliquer la fiscalité des SCPI ? N'hésitez pas à nous laisser vos coordonnées :

Gratuit et sans engagement

LES INTERNAUTES ONT ÉGALEMENT VISITÉ

-

Baisse de prix des parts de SCPI : les clés pour comprendre (et anticiper l’avenir)

Depuis cet été, la presse a abondamment commenté les baisses de prix de certaines SCPI. Passons outre le bruit médiatique pour nous intéresser aux fondamentaux. Que s’est-il réellement passé ? Pourquoi <a href="https://www.scpi-online.com/immobilier-definition/">l’immobilier</a> baisse? Faut-il délaisser cette classe d’actifs ou au contraire s’y intéresser ? Quelles SCPI privilégier ?5 décembre 2023 -

SCPI : la solution face à l’inflation de 2023 ?

Terme omniprésent puisque synonyme de perte de pouvoir d'achat pour les français, l'inflation fait un retour remarqué dans notre quotidien depuis quelques temps. En matière patrimoniale, l'inflation sape le rendement de certains placements. Elle peut néanmoins s'avérer bénéfique notamment face aux SCPI. Focus sur les conséquences de l'inflation en matière d'Investissement Immobilier.8 septembre 2023 -

Comment expliquer la décollecte de certaines SCPI

Les SCPI (Sociétés Civiles de Placement Immobilier) sont un placement basé sur de l'immobilier. Leur objectif ? Collecter de l’argent auprès d’investisseurs afin de construire et développer un parc immobilier. La SCPI investit sur un ou plusieurs secteurs tels que le commerce, bureaux, loisirs, santé, tourisme, logements… En échange de leur participation financière, les épargnants se voient rétribués sous forme de dividendes. Cette rétribution prend sa source dans les loyers collectés par la SCPI. Elle est distribuée au prorata du montant placé par les investisseurs. Les SCPI sont parfois confrontées à un phénomène de décollecte. Plusieurs facteurs peuvent expliquer cette situation.24 juillet 2023 -

Le match SCPI et statut LMNP

Afin de déterminer quel investissement à sous-jacent immobilier choisir entre les SCPI de rendement et le statut LMNP (Résidences avec Services pour étudiants, seniors, Hommes d’affaires, de tourisme), il convient au préalable de détailler les caractéristiques propres à chacun. Nous mettrons donc en avant les différents avantages et risques de ces placements afin de <strong>déterminer le gagnant du Match SCPI VS LMNP</strong>.20 mai 2023 -

Placement en SCPI : comment bien choisir sa Société de Gestion ?

La crise sanitaire est source d’incertitudes pour l’économie mondiale, car la pandémie a mis en difficulté nombre d’entreprises et commerces. Les marchés financiers sont volatiles et les perspectives en matière d’investissement imprécises. Néanmoins, en dépit de ce contexte délicat, l’immobilier reste une valeur refuge.18 juin 2023 -

Pourquoi loger des SCPI dans une SCI à l’IS ?

Les épargnants avisés se tournent vers les Sociétés Civiles Immobilières (SCI) soumises à l’impôt sur les sociétés (IS) pour minorer les charges fiscales liées à leur investissement en parts de SCPI. <blockquote>Avant d’opter pour le montage SCPI dans SCI IS, il est crucial de bien comprendre les enjeux et implications afin d’éviter un risque de requalification fiscale.</blockquote> Dit autrement, minorer la fiscalité des revenus fonciers ne peut être un critère dictant la création d’une SC à l’IS pour investir en SCPI. La principale motivation étant la planification patrimoniale. Dans cet article, nous vous proposons une analyse complète des avantages et limites de l’investissement en SCI à l’IS.20 avril 2023 -

SCPI de Rendement : la vérité sur les frais

Au moment d’investir dans une SCPI, il arrive à beaucoup d’investisseurs de questionner sur la signification réelle des différents frais liés à l’investissement. Les données fournies sans apport d’explications au préalable font planer le doute et peuvent même constituer un frein au choix de la SCPI.20 avril 2023 -

Versements programmés en SCPI : l’opportunité qu’on attendait tous

Afin de lisser le risque de vos investissements, de plus en plus de Sociétés de Gestion proposent d’établir des plans de versements programmés en SCPI (Sociétés Civiles de Placement Immobilier).20 avril 2023

Avertissement

La valeur d’un investissement peut varier, tout comme les revenus qui y sont attachés.

L’investissement dans une SCPI ne bénéficie d’aucune garantie en capital ni en termes de performances.

Il s’agit d’un placement à long terme avec une recommandation de conserver les parts pendant une période d’au moins 8 ans.

S’agissant d’un investissement immobilier, la liquidité du placement peut être limitée. Le rachat des part peut être soumis à des réserves.

Contactez un conseiller SCPI Online pour obtenir plus d’informations et trouver la SCPI qui vous convient.